W Katowicach z roku na rok przybywa wydarzeń i turystów biznesowych. Rozwija się także baza hotelowa. Według prognoz zawartych w najnowszym raporcie „Rynek hoteli i condohoteli w Polsce 2018” firmy Emmerson Evaluation, rynek jeszcze ma się dobrze, choć największą falę wzrostu ma już jednak za sobą. Tymczasem kilku deweloperów zapowiedziało realizację hoteli w mieście.

O konieczności rozbudowy bazy hotelowej Katowic mówi się przy okazji każdej większej imprezy organizowanej w stolicy województwa śląskiego. Widać to chociażby co roku podczas Europejskiego Kongresu Gospodarczego (11,5 tys. gości), gdy hotelarze podnoszą ceny nawet kilkukrotnie. Kolejnym przykładem jest zbliżający się Szczyt Klimatyczny, gdzie spodziewanych jest nawet 30 tys. osób. W czasie trwania wydarzenia za dwutygodniowy pobyt w Katowicach trzeba zapłacić nawet kilkadziesiąt tysięcy złotych. Ze względu na ceny, jak również ograniczoną bazę hotelową, część uczestników COP 24 będzie nocować w Krakowie, a nawet w Warszawie. Stracą na tym nie tylko katowiccy hotelarze i właściciele kwater, ale również restauratorzy, czy sklepikarze.

Rozwój rynku spotkań jest jednak faktem, niezależnie gdzie noc spędzą delegaci Szczytu Klimatycznego. Impuls sektorowi dało przede wszystkim otwarcie Międzynarodowego Centrum Kongresowego. Pączkujący rynek turystyki biznesowej w Katowicach przyciąga także nowe inwestycje komercyjne. W ostatnich dwóch latach powstał B&B Hotel Katowice Centrum (2-gwiazdkowy), Q Hotel Plus Katowice (4*), a w Pyrzowicach otwarto pierwszy polski Moxy sieci Marriott International (3*). Z kolei do istniejących obiektów wprowadziły się światowe marki, otwierając Best Western Hotel Mariacki Katowice (3*), Courtyard by Marriott (4*) oraz Park Inn by Radisson (4*). W rozbudowie znajduje się polski Hotel Diament Plaza Katowice (4*).

Jak wskazują eksperci, to jednak wciąż zbyt mało. Zgodnie z opublikowanym wiosną br. raportem „Rynek turystyki biznesowej w Katowicach w 2017 r.”, autorstwa Krzysztofa Cieślikowskiego, na koniec grudnia ub. roku funkcjonowały w mieście 22 hotele z 2212 pokojami. Obiekty te mogły pomieścić 4360 gości.

Z kolei Eksperci Emmerson Evaluation przeanalizowali przyrost bazy hotelowej i pokoi hotelowych w największych polskich aglomeracjach i destynacjach turystycznych w ciągu trzech kwartałów 2018 r. Z ich danych wynika, że w porównaniu z 2017 r. w aglomeracji katowickiej liczba hoteli wzrosła o 6,5 proc., a liczba pokoi hotelowych o 10,6 proc. Od stycznia do końca września 2018 r. otwarto dwa hotele – to wspomniane już Park Inn by Radisson (168) oraz Moxy Katowice Airport (100). Należy przy tym pamiętać, że otwarcie tego pierwszego nie powinno wpływać na statystyki, gdyż marka należąca do Carlson Rezidor jedynie zastąpiła w obiekcie sieć Best Western, co w rzeczywistości nie zmieniło liczby pokoi hotelowych w mieście.

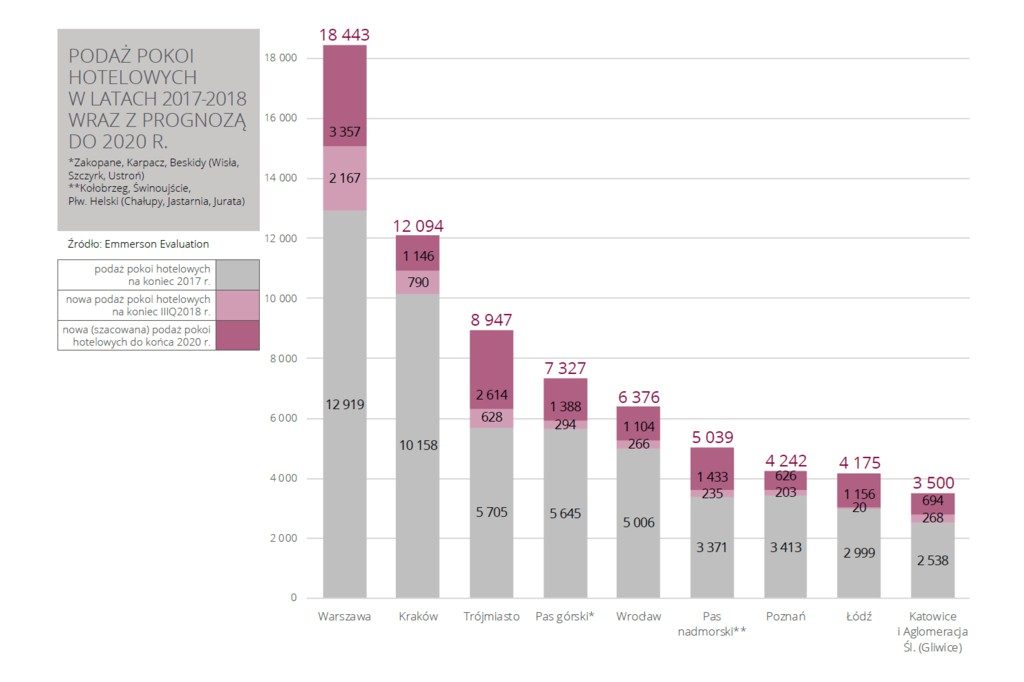

Emmerson Evaluation przewiduje natomiast, że do 2020 r. baza noclegowa w aglomeracji powinna zostać znacząco powiększona. – Dużym wzrostem oferty pokoi hotelowych na koniec 2020 r. będzie mógł pochwalić się Śląsk, w tym głównie Katowice i Gliwice, gdzie baza pokoi hotelowych wzrośnie o ok. 1/4 w porównaniu do obecnej podaży – piszą autorzy raportu. Nie zmieni to jednak faktu, że aglomeracja pozostanie najmniejszym rynkiem hotelowym pośród analizowanych. Do końca 2020 r. będzie tu 37 hoteli i ok. 3,5 tys. pokoi.

Zdaniem analityków w 2019 r. w aglomeracji możemy spodziewać się otwarcia dwóch hoteli, czyli rozbudowywanego Hotelu Diament Plaza Katowice (150 pokoi) i gliwickiego Alpha Hotel (140). W 2020 r. Emmerson Evaluation prognozuje inaugurację dwóch hoteli sieci Louvre Hotels (Kyriad i Première Classe) w ramach jednego budynku przy ul. Ceglanej (w sumie 204 pokoje) oraz obiektu Puro Hotels przy al. Korfantego (200 pokoi). To w sumie cztery inwestycje i 694 pokoje.

Raport nie wspomina nic o innych obiektach. Wiadomo już jednak, że przy ul. Skargi Vastint planuje kompleks hotelowo-biurowy, ale perspektywa oddania inwestycji do użytkowania zdaje się być bardziej odległa niż koniec 2020 r. Spółka dopiero w połowie września br. sfinalizowała zakup nieruchomości, nie ma pozwolenia na budowę i czeka ją jeszcze wyburzenie Silesii. Od kilku miesięcy właścicielem gruntu przy ul. Sokolskiej 18 jest Unirest, który również planuje budowę hotelu. O przedsięwzięciu na razie wiadomo niewiele. – Jeszcze nie otrzymaliśmy warunków zabudowy, stąd wstrzymujemy się z projektowaniem tego obiektu – poinformował Tomasz Grabowski, wiceprezes firmy Unirest. Za to swoje zamiary powinna niebawem zdradzić spółka UBM Development, która chce postawić drugi obiekt w mieście.

Plany są, ale czy deweloperzy zdecydują się je zrealizować? Emmerson Evaluation ocenia, że prognozy rozwoju do 2020 r. dla większości najważniejszych rynków hotelowych polskich miast są nadal pozytywne. Jednak według ekspertów, co zresztą oczywiste, hossa nie może trwać wiecznie. Ich analiza średniego tempa przyrostu miejsc noclegowych w hotelach na koniec 2017 r. pokazuje, że przyrost nowych inwestycji na rynku hotelowym nieco zwolnił. Jeszcze w 2016 r. współczynnik CAGR (Compound Annual Growth Rate) wyniósł 6,34 proc., podczas gdy na koniec 2017 r. już tylko 5,71 proc. Zdaniem analityków może to być pierwszy symptom nadchodzącego spowolnienia na polskim rynku hotelowym.

– Pomimo, że inwestycji w segmencie hotelowym nadal przybywa, to są one efektem decyzji podjętych przez inwestorów rok czy dwa lata temu. Część bardziej doświadczonych deweloperów oraz sieci hotelowych z pewnością już teraz selekcjonuje lokalizacje pod nowe obiekty z większą rozwagą niż kilka lat wcześniej. Wydaje się, że mimo, że na rynku na razie nie widać oznak załamania, to koniunktura minęła już swój szczytowy punkt i wchodzimy w fazę spowolnienia rozwoju – twierdzi Dariusz Książak, prezes Emmerson Evaluation.

Według firmy ryzykowne dla branżowych podmiotów może stać się inwestowanie w lokalizacjach, które w ostatnim okresie zaliczają najbardziej dynamiczny przyrost podaży. – Rynek nie będąc w stanie wchłonąć tak wysokiej liczby obiektów będzie stawał się coraz bardziej wymagający dla potencjalnych inwestorów – dodaje prezes Emmerson Evaluation. Ekspert zauważa, że można spodziewać się odwrócenia obserwowanych trendów wzrostowych, jeżeli chodzi o wykorzystanie miejsc noclegowych oraz wskaźniki ADR (średnia dzienna cena) i RevPAR (średni przychód z jednego dostępnego pokoju).

Pocieszające jest – w kontekście oceny Książaka, że obecny przyrost podaży hoteli i pokoi hotelowych w aglomeracji katowickiej trudno nazwać dynamicznym. Inaczej sprawa będzie się miała, gdy wszyscy wymienieni deweloperzy zechcą budować swoje obiekty w najbliższych 2 latach, a rynek wciąż będzie dostarczał duże imprezy biznesowe tylko kilka razy w roku.